Od 1 stycznia 2025 roku wchodzą w życie nowe przepisy dotyczące krajów i terytoriów uznanych za stosujące szkodliwą konkurencję podatkową w podatkach PIT i CIT. Zaktualizowana lista opublikowana przez Ministerstwo Finansów obejmuje 25 jurysdykcji, w tym kraje znajdujące się na unijnej liście rajów podatkowych, i nakłada dodatkowe obowiązki dokumentacyjne na przedsiębiorstwa współpracujące z podmiotami z tych rejonów.

W Benchmarket zdajemy sobie sprawę, że zarządzanie ryzykiem podatkowym i przygotowanie zgodnej z prawem dokumentacji cen transferowych to wyzwania dla firm działających międzynarodowo. W tym artykule wyjaśniamy zmiany w przepisach, oferujemy praktyczne wskazówki krok po kroku i prezentujemy narzędzia, które pomogą Ci dostosować się do nowych regulacji.

Raje podatkowe funkcjonują poprzez oferowanie niskich stawek podatkowych oraz korzystnych warunków dla przedsiębiorców. Firmy zakładają spółki w tych krajach, często jedynie na papierze, aby przenosić tam swoje zyski z prowadzenia działalności. Dzięki temu mogą ukrywać rzeczywiste dochody przed organami podatkowymi w swoim kraju. Praktyki te, oparte na przyjętym systemie opodatkowania, często prowadzą do minimalizacji zobowiązań podatkowych w kraju macierzystym, ale budzą wątpliwości pod kątem ich wpływu na uniezależnienie gospodarki krajowej.

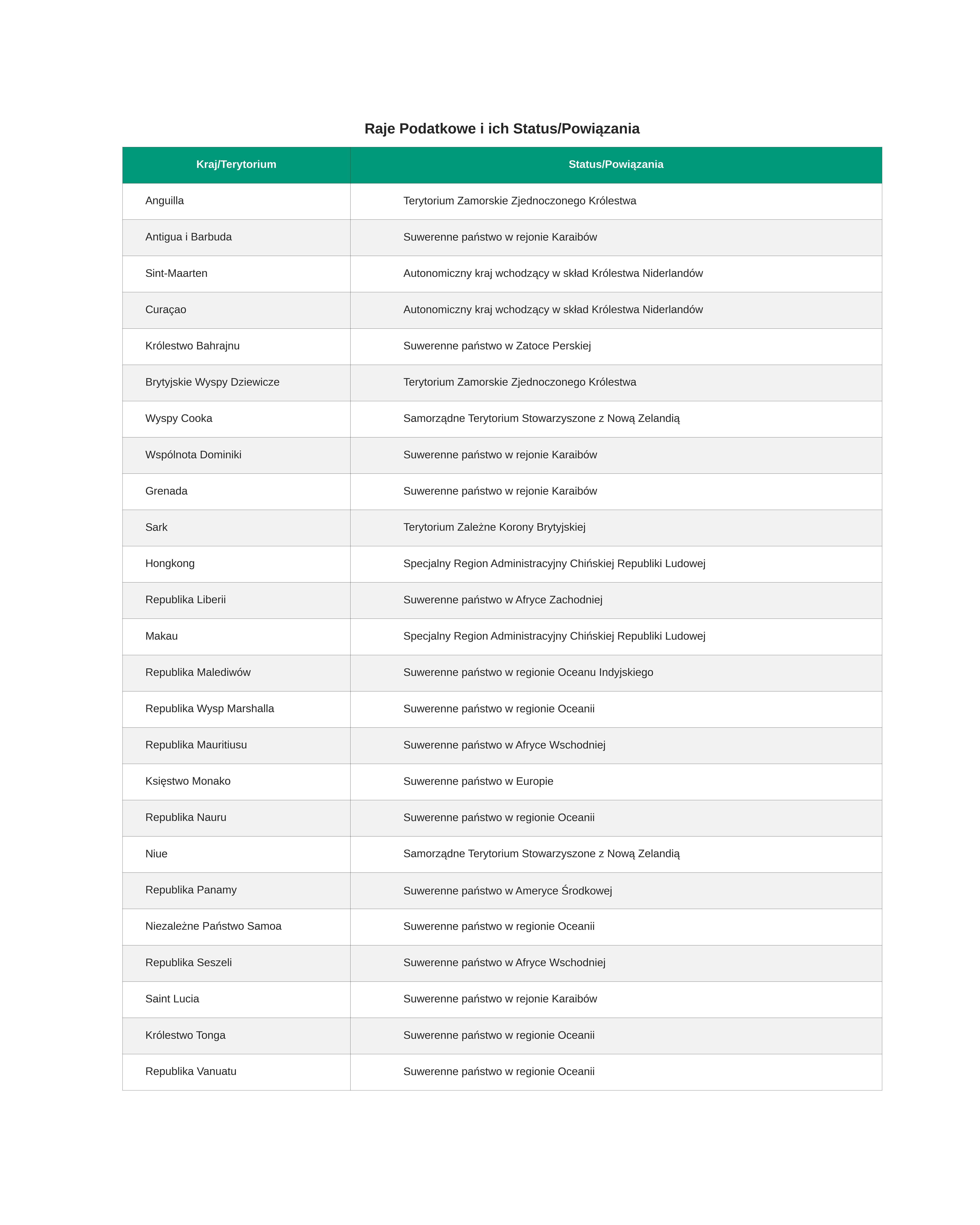

W porównaniu do wcześniejszej listy, nowe regulacje eliminują Księstwo Andory, a jednocześnie utrzymują 25 innych jurysdykcji. Wśród nich znalazły się m.in.:

Nowa lista obowiązuje w odniesieniu do dokumentacji cen transferowych za rok podatkowy rozpoczynający się po 31 grudnia 2024 roku. Jeżeli rok podatkowy zagranicznej jednostki kontrolowanej rozpoczął się przed tą datą, obowiązują dotychczasowe regulacje.

Szkodliwa konkurencja podatkowa to zjawisko, w którym kraje lub terytoria stosują systemy podatkowe, które mogą powodować szkodę dla innych krajów lub terytoriów. W Polsce Minister Finansów określa, w drodze rozporządzenia, wykaz krajów i terytoriów stosujących szkodliwą konkurencję podatkową w zakresie podatku dochodowego od osób fizycznych.

Przy ustalaniu krajów i terytoriów stosujących szkodliwą konkurencję podatkową bierze się pod uwagę następujące czynniki:

Prowadzenie działalności gospodarczej w rajach podatkowych może mieć poważne konsekwencje, w tym obowiązek uiszczenia podatku od dochodu zagranicznej jednostki kontrolowanej oraz wykluczenie możliwości skorzystania z ulgi abolicyjnej. Dlatego ważne jest, aby przedsiębiorstwa były świadome ryzyka związanego z działalnością na terytoriach stosujących szkodliwą konkurencję podatkową i odpowiednio przygotowały się do nowych regulacji.

Przedsiębiorstwa realizujące transakcje z podmiotami z rajów podatkowych oraz z krajów o korzystnych systemach podatkowych są zobowiązane do przygotowania dokumentacji cen transferowych zgodnie z nowymi progami:

Dokumentacja musi zawierać:

Te formularze powinny zawierać szczegółowe dane dotyczące transakcji i zostać przekazane organom podatkowym w określonym terminie. Ważne jest również, aby zapewnić czytelność przekazywanych informacji podatkowych, co ma kluczowe znaczenie przy ocenie krajów stosujących szkodliwą konkurencję podatkową.

Krok 1: Analiza transakcji: Przeanalizuj wszystkie transakcje z podmiotami zagranicznymi i określ, które z nich przekraczają progi istotności w kontekście celów podatkowych przyjmowanym. Zidentyfikuj ryzyka związane z każdą transakcją.

Krok 2: Zbieranie danych: Zgromadź wszystkie dokumenty potwierdzające warunki współpracy, w tym umowy, faktury oraz dane dotyczące przepływów finansowych.

Krok 3: Wybór metody kalkulacji cen transferowych: Zastosuj jedną z metod określonych w przepisach, takich jak:

Krok 4: Przygotowanie uzasadnienia gospodarczości: Uzupełnij dokumentację o szczegółowe uzasadnienie ekonomiczne współpracy. Wskaż, dlaczego dana transakcja była konieczna i jakie korzyści przyniosła.

Krok 5: Wypełnienie formularzy TPR i ORD-U: Zadbaj o szczegółowość i zgodność danych z wymaganiami prawnymi.

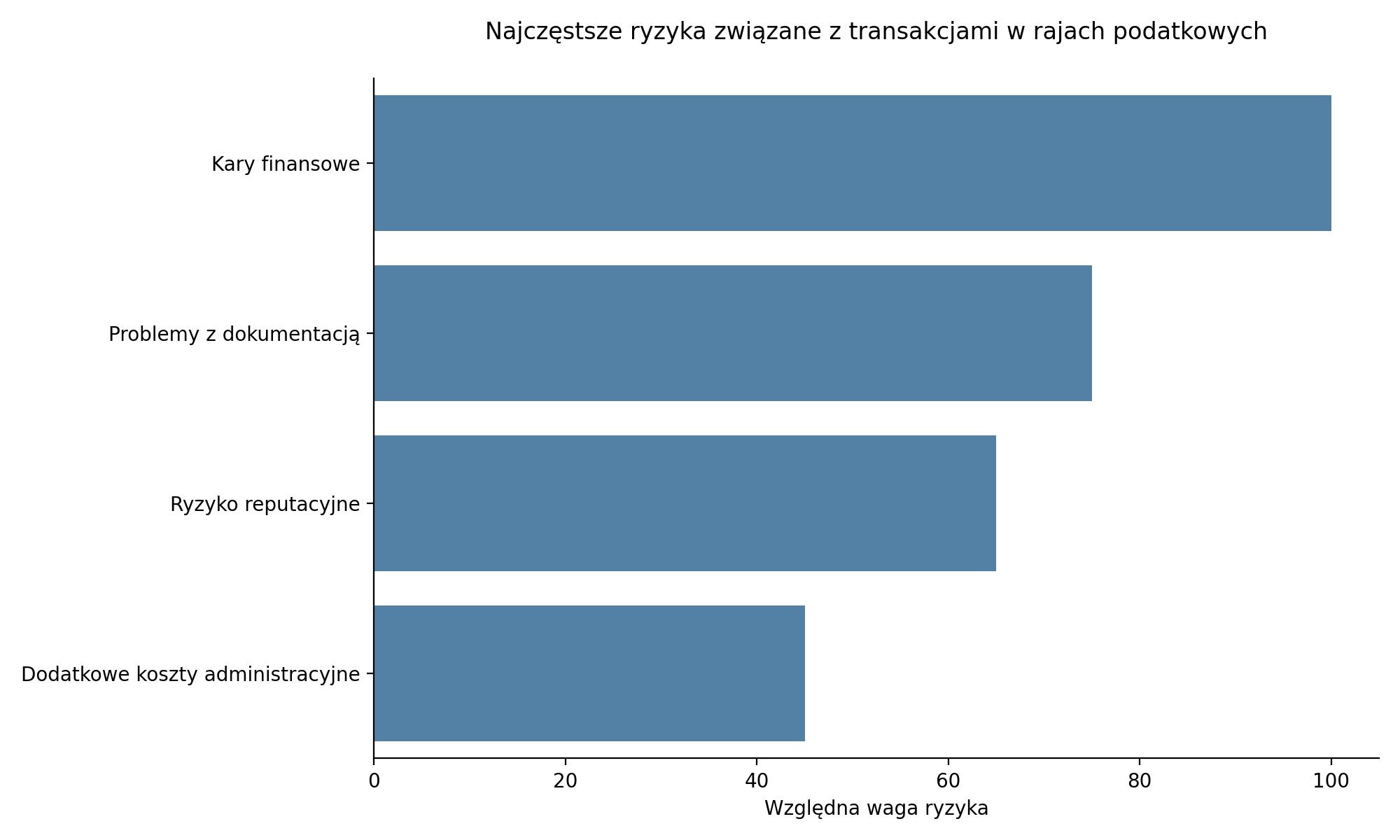

Nowe regulacje mają na celu zwiększenie transparentności finansowej i ograniczenie transferu zysków do jurysdykcji o niskich podatkach. W sprawie określenia krajów, które stosują szkodliwą konkurencję podatkową oraz są niechętne do współpracy w zakresie podatków, Minister Finansów regularnie aktualizuje listę takich krajów. Jednak dla przedsiębiorstw oznacza to:

Firma specjalizująca się w tworzeniu oprogramowania nawiązała współpracę z podmiotem z Seszeli, korzystając z ich usług outsourcingowych w kontekście prowadzenia działalności. Aby uniknąć ryzyka podatkowego, firma:

Dzięki temu firma uniknęła kar finansowych i zachowała przejrzystość wobec organów podatkowych.

Wdrożenie odpowiednich procedur zarządzania ryzykiem podatkowym przynosi wymierne korzyści, zarówno w krótkim, jak i długim terminie. Oto kilka istotnych aspektów, które warto uwzględnić:

Zmniejszenie ryzyka kar i sankcji finansowych:

Badania przeprowadzone przez OECD wykazały, że firmy stosujące zaawansowane procedury zarządzania ryzykiem podatkowym mogą zmniejszyć ryzyko kar finansowych nawet o 40%. Przykładowo, w firmach z branży IT odpowiednie dokumentowanie cen transferowych pozwoliło uniknąć kar na poziomie średnio 500 tys. zł rocznie.

Lepsza przejrzystość finansowa:

Przedsiębiorstwa, które wdrożyły szczegółowe procedury dokumentacyjne, odnotowały wzrost zaufania ze strony inwestorów i partnerów biznesowych o 30% (źródło: raport KPMG, 2024). Większa przejrzystość pozwala także na łatwiejsze pozyskanie finansowania zewnętrznego.

Ograniczenie ryzyka reputacyjnego:

Praktyki związane z działalnością w rajach podatkowych często budzą wątpliwości opinii publicznej. Wdrożenie przejrzystych procedur pozwala uniknąć negatywnego PR-u i poprawia wizerunek firmy jako odpowiedzialnej społecznie.

Zwiększenie efektywności operacyjnej:

Zoptymalizowane procesy zarządzania ryzykiem podatkowym mogą obniżyć czas poświęcony na przygotowanie dokumentacji nawet o 25%. Dzięki temu zasoby ludzkie mogą być skierowane na bardziej strategiczne działania, co zwiększa efektywność całej organizacji.

Większa elastyczność w reagowaniu na zmiany:

W dynamicznie zmieniającym się otoczeniu regulacyjnym firmy, które regularnie aktualizują swoje procedury, mogą szybciej dostosowywać się do nowych wymagań. Przykładowo, przedsiębiorstwa z branży logistycznej, które dostosowały swoje procedury do nowych regulacji dotyczących rajów podatkowych, zredukowały czas wdrażania zmian o 15%.

Unikanie ryzyk podatkowych:

Precyzyjna analiza transakcji z podmiotami z rajów podatkowych pozwala unikać ryzyka związanego z podwójnym opodatkowaniem lub nieuzasadnionymi roszczeniami ze strony organów podatkowych.

Ostatecznie, skuteczne zarządzanie ryzykiem podatkowym to inwestycja w stabilność i rozwój organizacji.

Nowe regulacje dotyczące rajów podatkowych wprowadzają większą odpowiedzialność i wymóg transparentności, co ma istotne skutki prowadzenia działalności gospodarczej. Dzięki odpowiednim narzędziom i wsparciu ekspertów, możesz uniknąć ryzyka i efektywnie dostosować swoją firmę do nowych przepisów.

Skontaktuj się z Benchmarket już dziś i dowiedz się, jak możemy Ci pomóc w przygotowaniu dokumentacji cen transferowych oraz zarządzaniu ryzykiem podatkowym.

Financial Insights

January 25, 2026

Ustawa o CIT (art. 11n ust. 1 pkt 1) przewiduje tzw. „zwolnienie krajowe”, czyli brak obowiązku sporządzania dokumentacji cen transferowych dla podmiotów, które nie poniosły straty podatkowej. Jest to istotne ułatwienie dla biznesu, jednak skorzystanie z niego wymaga spełnienia kilku rygorystycznych warunków.

January 25, 2026

W październiku opublikowano najnowszy raport Forum Cen Transferowych (FCT) dotyczący transakcji finansowych zawieranych pomiędzy podmiotami powiązanymi. Dokument pokazuje, jak oceniać zgodność wynagrodzenia z zasadą ceny rynkowej oraz jakie przesłanki uwzględnić przy przygotowywaniu analizy cen transferowych (benchmarku) dla takich transakcji.